Инвестиции и инвестиционная деятельность: определение и виды

Размещение капитала с целью получения прибыли — отличный вариант «вклада», но с большой доходностью. Сделать это можно с помощью инвестиций в разные финансовые инструменты. Они бывают нескольких видов, в одном варианте будет быстрый доход, в другом — небольшой, но в течении долгого времени. Цель инвестирования — это получение пассивного роста денежных средств.

Что такое инвестиции

Для многих накопление схоже с инвестированием, на самом деле это не так. Финансовые инвестиции представляют собой возможность приумножить капитал, а также его сберечь.

Т.к. обесценивания денежных средств в этом случае не происходит, в отличие от первого варианта.

Если их просто копить, то инфляция ежегодно уменьшает стоимость валюты на 12—15%.

Цели инвестиций

Цель инвестиций — это вклад средств, чтобы получить прибыль и сохранить ее. Объекты инвестиционной деятельности могут быть разные, например, ценные бумаги, земля, акции, строительство и др. Существуют также косвенные инвестиции — это работа через посредника (брокера).

Способы частных инвестиций

С помощью биржи можно вложить средства несколькими вариантами.

Для работы с некоторыми требуются специальные знания финансового рынка, и с ними могут справиться только специалисты, а для других достаточно знать основу.

Варианты приумножения прибыли, для которых не надо особых навыков, самые популярные, и участники инвестиционного процесса часто выбирают их.

К основным видам инвестирования относят:

- покупка акций; гособлигаций;

- драгметаллов;

- инвестирование в биржевые фонды (ETF и ПИФ);

- приобретение валюты.

Они же относятся к объекту инвестиций.

Топ-10 российских акций по средней дивидендной доходности в годовом выражении, таблица:

Сроки инвестирования

Инвестиции физических лиц делят на несколько групп по срокам:

- краткосрочные, до 12 мес.;

- среднесрочные, до 36 мес.;

- долгосрочные, от 36 мес. и больше.

Стиль инвестирования

На сегодняшний день существует 2 стиля для получения прибыли:

- Пассивный — это вклады на длительный срок. В этом варианте частное лицо покупает акции компании, а потом удерживает их 2—3 года.

- Агрессивный. В таком варианте капитал вкладывается в инструменты с сильным риском. Например, не в большие фирмы, а поменьше. У них ценность активов сильно возрастает или падает при колебаниях на рынке. Что означает риск, но и возможность получить хорошую прибыль.

Есть еще инвестиционная деятельность предприятия — это вид вложений с помощью покупки/продажи активов вне оборота или вливаний в другие предприятия денежных средств на длительное время.

Как инвестировать частному лицу

Этапы инвестиционного процесса не позволяют заниматься этим физическому лицу.

Для такой работы приходиться прибегать к услугам брокеров. Они являются посредниками между биржами и инвесторами. Чтобы иметь возможность самому покупать активы, необходимо открыть брокерский счет.

Нужно ли платить налоги с инвестиций

Есть 3 основных варианта получения прибыли. Это разница от цены при приобретение и продаже, получение дохода с дивидендов и облигаций.

За все эти доходы необходимо платить налог.

Делает это брокер, а не инвестор. В законе учитывают варианты получение одновременно прибыли и убытка.

Например, акции были приобретены на 90 тыс. руб., а проданы за 130 тыс. руб. Доход в этом случае составляет 40 тыс. руб. После этого были куплены ценные бумаги на сумму 110 тыс., а проданы за 80 тыс. руб., получается убыток 30 тыс. руб.

Налог платится только с 10 тыс. руб. Налоговые резиденты РФ платят 13%, а иностранцы — 30%. Брокер удерживает налог, и переводит его в бюджет государства в конце года.

Доходность и риски

В инвестировании доход и риск взаимосвязаны между собой. Выбирая надежные варианты вливания средств, не стоит ждать больших заработков.

И наоборот, если инвестиции рискованные, то и доход будет больше. Например, вклад в банке или облигации государства относят к вложению с небольшим риском. Все банковские счета страхуют, а у гособлигаций выплату средств гарантирует страна.

Но и прибыль в этих случаях ниже, чем от вложения той же суммы в акции. При покупке ценных бумаг доход будет больше, а риск существенно возрастет.

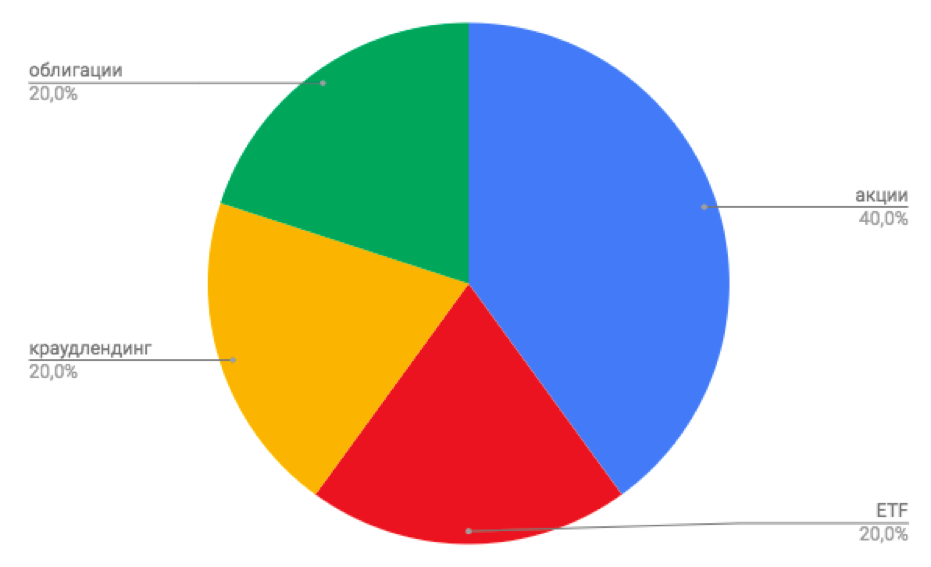

Портфель инвестиций и его диверсификация

Инвестиционный портфель — это объем всех инвестиций, совершенных инвестором.

Он может включать в себя акции одного предприятия.

Для снижения рисков и повышения прибыли его диверсифицируют, то есть делят все инвестиции на несколько компаний. При условии благоприятной инвестиционной среды доход будет хороший.

Поэтому инвестор вместе с брокером составляет план диверсификации учитывая разные варианты. Под инвестиционной средой, следует понимать симбиоз благоприятных условий в политике, экономике и социальной структуре государства.

Со временем любая экономическая среда встречается со спадом и стагнацией. Чтобы выйти без потерь из таких ситуаций в портфель инвестора должен состоять не только из акций, но и облигаций, депозитов или валюты. При любом варианте событий, акции — это самая выгодная, но и рискованная часть инвестиций.

Золотой серединой считают биржевые фонды. У них неплохой доход и низкие риски. К самой защищенной части портфеля относят облигации и депозит. С их помощью можно стабилизировать ситуацию.

Правильный инвестиционный портфель, схема:

Какие бывают инвестиции

Признаки инвестиций не заканчиваются индивидуальными вложениями в акции. Вообще к этому термину могут относиться любые вклады как физическим лицом, так и компанией.

Под основными классами инвестиций понимается 6 видов:

- Реальные. К ним относят приобретение готовых предприятий, патентов, прав на авторство и других итогов интеллектуальной деятельности.

- Финансовые. Таковыми считают покупку акций или другие финансовые инструменты.

- Спекулятивные. Они подразумевают ставки на доходность, которая зависит от колебания стоимости активов. Здесь придется покупать по более низкой цене, а продавать дороже. Обычно для этого используют акции, валюту или драгметаллы.

- Венчурные. Риски связаны с вливанием капитала в новые компании на длительное время. Такой вариант очень рискованный, есть возможность все потерять, но и при удачном стечении обстоятельств получить очень хороший доход.

- Портфельные. При этой схеме инвестирование происходит не в определенный актив, а в разные, что в итоге формирует портфель.

- Интеллектуальные. К ним приписывают вклад в развитие специалистов, музыкальной группы, художников и т.д.

Вам также может понравиться

Как начать инвестировать?

28.09.2021

Светодиодные светильники

06.05.2022